Financement des entreprises : l’affacturage à la rescousse

- Par Jocelyne NDOUYOU

- 18 Nov 2020 11:42

- 0 Likes

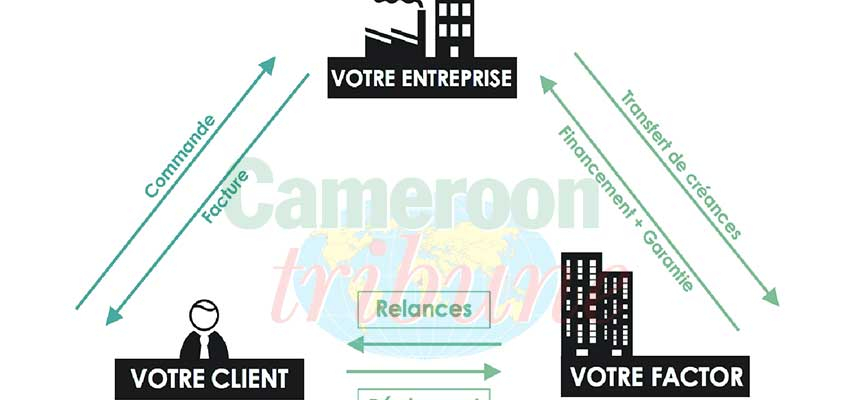

Via ce mécanisme, une banque ou un organisme spécialisé peut assurer la gestion, la relance, le recouvrement d’une facture due à une PME par un de ses clients.

Le quotidien des petites et moyennes entreprises (PME) en proie à des difficultés à cause de factures impayées n’est plus à raconter. Les promoteurs vivant cette situation ont généralement du mal à joindre les deux bouts, peinant à supporter les charges fixes telles que les salaires, les loyers, les impôts et autres. Pour y faire face, ils peuvent recourir à l’affacturage. Il s’agit d’une opération ou technique financière qui consiste, dans le cadre d’un contrat, à la cession des factures ou créances futures d’une entreprise (fournisseur) à une banque ou un organisme spécialisé appelé affactureur ou factor. Ce dernier les acquiert à travers un instrument juridique de cession de créances, appelé subrogation. En contrepartie d’un financement et du service, la banque assure la gestion, la relance, le recouvrement et la garantie de non-paiement sur un débiteur (acheteur) déterminé. Ce service qui permet aux entreprises d’améliorer leur trésorerie ou besoin en fonds de roulement et de réduire les délais de paiement, est rémunéré par une commission de gestion sur le montant des factures.

Au Cameroun, l’affacturage peut être exercé par toute banque ou organisme financier spécialisé, ayant un agrément des autorités financières. Ce mécanisme est à ce jour exercé par deux banques depuis 2009 et 2012. Toutefois, ce n’est qu’en avril 2014 que la loi régissant l’activité a été promulguée, suivi du décret d’application en mars 2016. Mais avant, le mécanisme d’affacturage était encadré par le code civil, consacrant en son article 1250, la subrogation. De l’avis de Nassourou Aminou, spécialiste de l’affacturage, le Cameroun est le premier pays africain à se do...

Cet article complet est réservé aux abonnés

Déjà abonné ? Identifiez-vous >

Accédez en illimité à Cameroon Tribune Digital à partir de 26250 FCFA

Je M'abonne1 minute suffit pour vous abonner à Cameroon Tribune Digital !

- Votre numéro spécial cameroon-tribune en version numérique

- Des encarts

- Des appels d'offres exclusives

- D'avant-première (accès 24h avant la publication)

- Des éditions consultables sur tous supports (smartphone, tablettes, PC)

Commentaires